Рубль может остаться крепче ожиданий: рынки в ожидании итогов переговоров России и Украины в Стамбуле — свежие данные и прогнозы (обновлено 15.05.2025, 10:12)

🔥 Твои крипто-разговоры похожи на заезженный диск?

Криптоклуб – это место, где сарказм и мемы заставят даже биткойн запеть свою любимую мелодию!

1. Макроэкономический обзор

Мировая экономическая ситуация демонстрирует разнонаправленные тенденции. На плечах инвесторов по-прежнему — груз глобальной инфляции, скачков сырьевых рынков и волатильности валют — и всё это на фоне напряжённого геополитического фона, где «день С» для России и Украины в Стамбуле стал триггером роста неопределённости. Прояснение этого трека способно в считанные часы перевернуть локальные настроения. Настроения на российском рынке — резко негативные, волатильность растёт, поведение участников напоминает массовый отход в кэш и защитные классы активов.

В России годовая инфляция на 12 мая замедлилась до 10,09% против 10,21% неделей ранее (пик по инфляции, вероятно, пройден), однако недельный показатель, напротив, ускорился (0,06% против 0,03% неделей ранее). Основной вклад в инфляцию вносят сезонные продукты — цены на свежие овощи ведут себя разнонаправленно: огурцы и помидоры дешевеют, свекла и лук рвутся вверх. Это свидетельство перегретых локальных рынков и эти факторы маскируют общее замедление инфляционного давления.

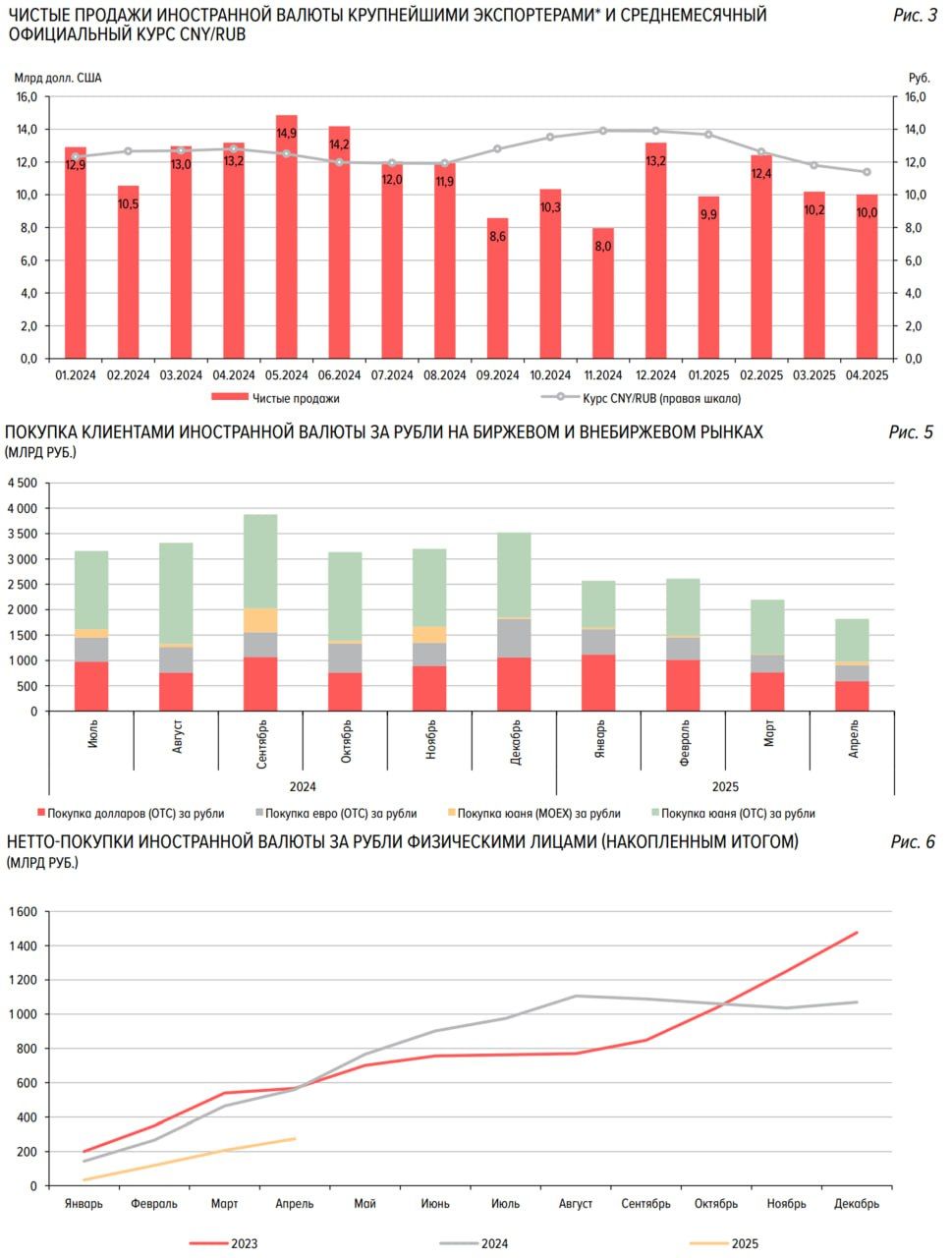

Процентные ставки в рублевых инструментах остаются высокими, ограничивая спрос на валюту. Банк России продолжает поддерживать жёсткие условия кредитования — объёмы покупки населением валюты снижаются, одновременно расширяется рынок квазивалютных облигаций (облигаций, купоны по которым привязаны к курсам иностранной валюты, но покупаемых за рубли). Проданные экспортеры $10 млрд валюты за апрель демонстрируют, что бюджетное правило и налоговые нужды рано сбрасывать со счетов.

На валютном рынке РФ рубль стабилен и даже крепнет. Данные по нефти, несмотря на внешний негатив, ещё не стали причиной существенной коррекции. Brent вновь на минимумах — $64–65 за баррель после новости о возможности сделки по иранской ядерной программе с США, и заметного увеличения запасов нефти в США. Инвесторы с радостью фиксируют прибыль в золоте (минус 2,1% за сутки!), где на прошлой неделе наблюдался всплеск покупок из-за геополитических страхов.

В Азии утро 15 мая открылось падением: Nikkei —0,9%, Hang Seng и CSI300 по нулям, южнокорейский KOSPI —0,65%. Американские S&P500 и Nasdaq — лёгкий позитив, Dow Jones —0,21% на фоне опасений госдолга США и публикуемой статистики розничных продаж.

Ключевое событие дня — переговоры в Стамбуле. На ожиданиях данных из этого города строятся все краткосрочные сценарии по российским и смежным рынкам. Без чёткого результата рынки рисуют V-образную волатильность; любая конкретика сдвинет баланс сил, так как сейчас отсутствие высших лиц среди переговорщиков усугубляет опасения.

Выводы макроэкономического блока:

- Инфляция в РФ выходит на плато; риски перегрева замещаются рисками сезонных корректировок продукции.

- Процентные ставки высоки, кредитные условия жёсткие. Покупка валюты физлицами низкая из-за популярности альтернативных инструментов (квазивалютные облигации).

- Нефть и золото становятся очевидными индикаторами нервозности: падение цен отражает смену эмоций от паники к осторожности.

- Фокус всего макроэкономического радар-круга — в Стамбуле. Результаты переговорного дня зададут тон минимум до конца недели.

2. Анализ финансовых рынков

2.1 Акции

Российский рынок акций слабеет: индекс МосБиржи с утра падает более чем на 1,4% (до 2881,68), вечером 14 мая снижение ускорялось — инвесторы не приняли отсутствие высших представителей в составе официальной делегации на переговорах. Основной драйвер — именно политический фактор. Даже потенциальные щедрые дивиденды Газпрома, заседание по которым на следующей неделе, рынки уже не будоражат.

Разброс лидеров и аутсайдеров торгов виден по итогам 15 мая (утро): Аэрофлот, АФК Система, Т-Техно, ПИК, НОВАТЭК — в мини-плюсе (до +1,5%), среди аутсайдеров — Полюс, Ростелеком (на фоне слабого отчёта), МТС. Настроения негативные; «дно» по МосБирже — уровень поддержки 2850 п.; при негативных новостях просадка до 2800–2770. Индекс РТС держится лучше — сказывается восприятие курса рубля.

Отчёты компаний задают смену на секторном уровне:

— Ростелеком: чистая прибыль упала почти вдвое (6,8 млрд против 12,5 млрд годом ранее) на фоне роста выручки и OIBDA, но падения рентабельности. Реакция рынка — минус.

— VK Tech: хорошая отчётность (+64% к выручке), но медленный прогресс с рентабельностью.

— Русагро: отказ от дивидендов — сигнал на возврат к росту через инвестиции.

— Сегежа: новые контракты и производственные рекорды — драйвер для сектора.

2.2 Облигации

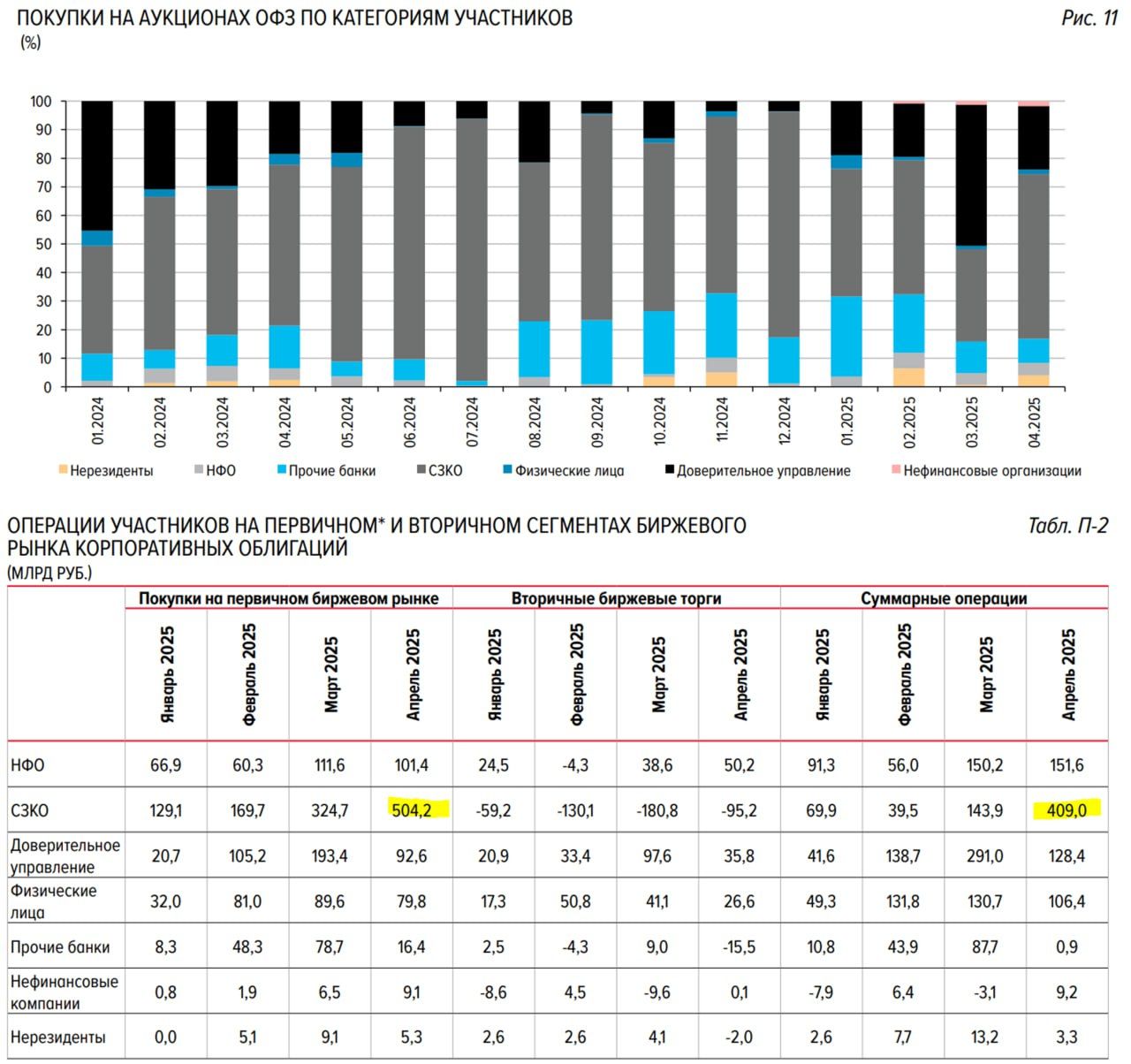

Доходность госсектора демонстрирует устойчивость: индекс RGBI удерживает отметку 108 после сильного аукциона 15-летних ОФЗ-ПД (разумный спрос, частичное размещение), подтверждая — госбумаги привлекательны в турбулентности. Банки проявляют особую активность на первичном рынке, на вторичке движение минимальное. Корпоративные бонды интересны СЗКО, высокий объём покупки.

Внешние облигации и евробонды под давлением глобальной доходности (рост ставок в США).

2.3 Валюты

Курс рубля устойчив и, вопреки опасениям, даже укрепляется:

— USD/RUB: 80,22 (официальный курс); фьючерсы — 82,84 (рост 0,4%), на межбанке — 80,33.

— EUR/RUB: 90,38.

— CNY/RUB: 11,11.

Объёмы операций населения и экспортеров показывают — давление на рубль минимальное, слабый спрос на валюту поддерживает тренд крепкости. Валютные пары рубль/юань — диапазон 11,0–11,5 (базовый сценарий); в случае позитивных новостей из Турции — возможен бросок к 10,8–11.

2.4 Сырьё и альтернативные активы

Нефть: минус 2,4% за 24ч — Brent $64,49, WTI $61,61. Причины — потенциальная сделка по иранской ядерной программе и рост запасов в США. Прогноз — диапазон $63–67 до итогов заседания МЭА и прояснения внешнеполитических рисков.

Золото: минус 2,1% (вниз до $3139/унция). Инвесторы выходят после фазы укрепления, вероятен до-откат к $3100.

Биткоин: —1,2% (103 330 $), коррекция после попытки штурма $105 000.

Газ (Европа): 401,67 евро/1000 кубов (−2,2%).

2.5 Прогнозы и рекомендации (цели на 2 неделю)

- Индекс МосБиржи: поддержка — 2850 п., сопротивление — 2950 п. При позитивной развязке — всплеск к 3000, при негативной — падение к 2770.

- USD/RUB: диапазон 80,0–83,0. Рекомендация: краткосрочно — нейтрально, кэш и ОФЗ-линкоры; спекулятивно — осторожная работа на волатильности.

- Brent: цель на конец недели — $63–67. Торговать по факту решения МЭА и новостей с Ближнего Востока.

- Золото: цель — $3100–3150, покупки привлекательны на коррекциях.

Основания: Аналитика базируется на очевидном смещении фокуса к геополитике (ожидание итогов переговоров), слабом спросе на валюту, сильном рубле и стабильности в долговом сегменте. Отчётность крупных компаний усилила распродажи в IT и телекоме, покупки в транспортном и деревоперерабатывающем секторе.

3. Основные риски

- 1. Геополитический коллапс переговоров: Сценарий срыва или откровенно негативного исхода переговоров в Стамбуле — импульс к обвалу индекса МосБиржи (до 2750–2700), усиление спроса на валюту, «разрушение» рубля на 2–3%. В этом случае годовой прогноз по инфляции и ключевой ставке ЦБ может пересматриваться в сторону повышения, а государственные бумаги — уходить с оферты, фиксируя просадку до RGBI < 105.

- 2. Опережающее падение сырья: При серьёзных договорённостях по Ирану и оглушительном росте запасов в США — цена Brent стремится к $60. Опережающее снижение нефти может потащить за собой рубль, приток валюты в РФ сужается. Сценарий — резкая переоценка среднесрочного потенциала экспортно-ориентированных компаний.

- 3. Финансовая нестабильность банковского сектора: Массовый отток с депозитов и рост спроса на валютные активы хотя сейчас маловероятны, но в условиях эскалации в Стамбуле — фактор волн, паники и технических сбоев.

- 4. Неравномерное распределение инфляционного давления: Сезонные колебания цен на продукты способны временно усиливать инфляционные ожидания, приводя к резким движениям по ставкам. Рисковая категория — финансовый сектор (банки) и ритейл.

- 5. Корпоративные развязки (дивиденды, отчёты): Отказ от дивидендов (Русагро, М.Видео), слабые отчётности (Ростелеком) могут привести к распродажам в отдельных секторах, даже вне зависимости от общего тренда.

4. Инвестиционные идеи

4.1 Консервативная стратегия — облигации ОФЗ-ПД 15-летнего выпуска

На фоне неясности в акциях, крепости рубля и сильного спроса на аукционах Минфина оптимальным выбором становится покупка 15-летних ОФЗ-ПД. Вчера на аукционе размещено бумаг на 92 млрд руб. При ожидаемой доходности 12% годовых и номинале 1000 руб. потенциальный прирост по купонным платежам за год может достичь 120 руб./бумагу.

Пример расчёта: 100 000 руб. вложений дают 12 000 руб. дохода в год, плюс возможный прирост рыночной стоимости при смягчении инфляции и снижении волатильности.

План по минимизации риска: Долгосрочная структура долга, спрос на рынке, ёмкость и государственные гарантии делают такие бумаги наименее уязвимыми к краткосрочным колебаниям, особенно на горизонте до 1 года. Стоп-лосс — фиксированный при росте доходности более чем на 2% годовых от цены покупки (то есть, при падении котировок бумаги — стоп-фиксация).

4.2 Рискованная идея — акции VK Tech (на IPO в 2025/2026)

По итогам I кв. 2025 г. VK Tech фиксирует сильный рост выручки (до 64%) при признаках выхода на безубыточность (EBITDA — плюс). При потенциальном IPO (конец 2025—2026) и оценках по мультипликаторам западных аналогов (P/S 4–6) котировка может вырасти до оценки бизнеса в 10–12 млрд руб., что даст потенциальный прирост до 150–200% к сравнительной текущей капитализации.

Главные риски: Рост издержек, волатильность спроса на цифровые сервисы, субсидирование и регулирование IT-сектора государством, а также зависимость от политического фона.

Вариант реализации: Купить на pre-IPO этапе, разбив позицию тремя равными частями (на случай временной просадки), средний ожидаемый риск — до 40% от вложенного капитала, но upside при успешном размещении — выше рынка.

Рекомендации:

- Акции Полюс цена. Прогноз цены Полюс

- Прогноз рынка криптовалюты PEPE: будущее Pepe

- Цена Биткойна скоро подскочит? Криптосуматоха и немного Дживса!

- MYRIA/USD

- Прогноз рынка криптовалюты A8: будущее Ancient8

- Инвестиционный обзор и ключевые инвестиционные идеи четверг, 15 мая 2025

- Газпром теряет $20 млрд ежегодно, даже с «Силой Сибири-2»: Экстренный макро- и рынок-обзор от 8 мая 2025

- Акции СПБ Биржа цена. Прогноз цены СПБ Биржа

- ГАЗОВЫЙ СЮРПРИЗ: Россия обсуждает возвращение на европейский рынок газа — все подробности и перспективы (09.05.2025)

- Прогноз рынка криптовалюты ALCH: будущее Alchemist AI

2025-05-15 10:23