Обновление в 10:05, понедельник, 2 июня 2025 года

«Российские облигации и нефть на пороге новых высот, несмотря на геополитические риски и решения ОПЕК+» — Взгляд экспертов на ближайшие тренды в контексте ожидаемого смягчения денежно-кредитной политики и усиления геополитической нестабильности. Узнайте, как мировые события и внутренние макроэкономические факторы формируют сегодняшнюю динамику рынков, и какие инвестиционные возможности открываются на фоне текущей ситуации.

🔥 Твои крипто-разговоры похожи на заезженный диск?

Криптоклуб – это место, где сарказм и мемы заставят даже биткойн запеть свою любимую мелодию!

1. Макроэкономический обзор

Глобальные и локальные экономические тенденции

Настоящий момент характеризуется сочетанием внутренней стабилизации и внешних вызовов. Внутри России экономика демонстрирует признаки замедления инфляционных процессов и готовности к возможному смягчению монетарной политики. В частности, министр финансов РФ заранее заявил, что замедление инфляции создает пространство для решения Банка России по снижению ключевой ставки. В апреле – мае 2025 года инфляция в РФ продолжила замедляться, что создает предпосылки к снижению ставки — об этом свидетельствует и растущий спрос на облигации с коротким горизонтом, а также стабильные показатели на рынке ОФЗ.

На международной арене ситуация остается напряженной, но в тоже время показывает признаки постепенной стабилизации. Мировая экономика показывает рост ВВП всего на 2,5% в 2025 году (против 3,3% в 2024). В частности, авиационный сектор продолжает демонстрировать устойчивый рост, несмотря на замедление глобальных темпов. Высокая эффективность, снижение стоимости топлива и рост пассажирских потоков способствуют увеличению прибыльности индустрии.

Инфляционные ожидания во многих странах снижаются, однако геополитическая обстановка усложняет текущий сценарий. Недавняя атака на российские объекты, а также отток инвестиций из рисковых рынков создают риски для валютных курсов и капиталовложений. В то время как рынки США и Европы устойчиво растут благодаря сильной динамике технологического сектора и высокой прибыльности «великолепной семерки», во многих развивающихся странах, включая РФ, сохраняется высокая волатильность и риск коррекции.

Влияние инфляции, процентных ставок и других факторов

Главным фактором, определяющим текущую динамику, стал ожидаемый на ближайшем заседании Банка России по ключевой ставке. Эксперты сходятся во мнении, что регулятор, вероятнее всего, сохранит ставку на уровне 21%, чтобы удержать инфляцию под контролем, однако существует вероятность снижения на 25 базисных пунктов. В этом случае, на фоне снижающихся показателей инфляции и мягкой политики регулятора, можно ожидать стимулирующий эффект для роста облигаций и акций в среднесрочной перспективе.

В то же время развитие событий в геополитической системе — очередные диверсии, возможное усиление санкционного давления со стороны США и ЕС — создает риск выхода из балансировочного сценария и возможной девальвации рубля, что может оказать влияние на валютные рынки и стоимость сырья.

Что касается основной валютной парной динамики, то после краткосрочного укрепления, курс рубля в ближайшие недели ожидаемо откатится к уровням 78-80 по паре доллар/рубль. Это связано с завершением налогового периода, ростом предложения валюты со стороны экспортёров и ухудшением внешней конъюнктуры.

2. Анализ финансовых рынков

Обзор основных классов активов

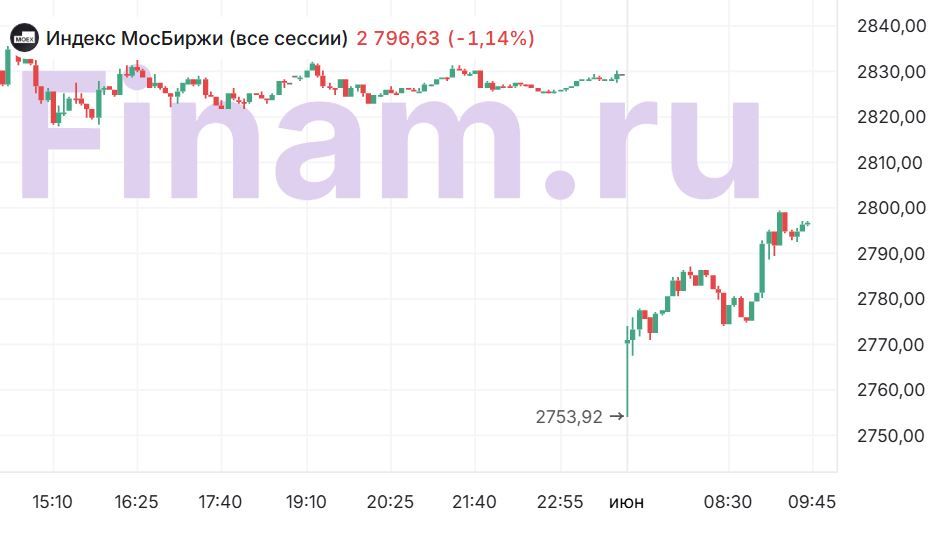

Акции: Российский и мировой фондовые рынки демонстрируют высокий уровень волатильности. На российском рынке после подъема к уровню 2800 пунктов по индексу МосБиржи в конце прошлой недели, сегодня наблюдается снижение на 1,9% в утренней сессии. Основными аутсайдерами остаются сырьевые компании — «Татнефть» и «Новая нефтяная компания» (НОВАТЭК) под давление роста добычи по ОПЕК+ и геополитических рисков. В то же время акции «ЛУКОЙЛ» и «Интер РАО» показывают небольшие ростовые корректировки благодаря позитивной динамике на энергетическом секторе.

Облигации: В секторе суверенных облигаций сохраняется приток инвестиций. Индекс RGBI прибавил 0,65% за неделю, а доходности на кривой снижаются на 15-20 базисных пунктов. Это свидетельствует о дальнейшем ожидании снижения ключевой ставки — рынок уже закладывает сценарий смягчения политики и реализует его в цене.

Валюты: Российский рубль остается под pression — в пятницу он прервал укрепление после серии негативных новостей. Ожидается, что пара юань/рубль может превысить отметку 11, а доллар/рубль снизится к уровню 78, при этом на международных рынках доллар демонстрирует рост и торгуется примерно по 80,06 рубля.

Сырье: Нефтяные котировки за последние недели восстановились и находятся в районе 64-66 долларов за баррель, несмотря на увеличение добычи. Рост на 2,4-2,99% после повышения добычи странами ОПЕК+ в июле поддерживают технический потенциал для дальнейшего роста — в случае сохранения внешних условий.

Прогнозы и рекомендации

- Целевой уровень по индексу МосБиржи: 2918 пунктов в случае удачного фона после заседания ЦБ РФ.

- Облигации: Актуально покупать ОФЗ с коротким сроком погашения и кривой доходности, которая сужается. Возможное снижение ставки до 19% уже заложено в котировки.

- Валюты и сырье: В краткосрочной перспективе ожидать ослабления рубля, а вот нефть может удерживаться в диапазоне 64-66 долларов, демонстрируя тренд на рост при стабильности внешней среды.

3. Основные риски

- Геополитическая напряженность: Атаки на российские объекты, диверсии и предстоящие переговоры увеличивают риски эскалации конфликтов, что может резко снизить инвестиционную привлекательность РФ.

- Административные меры и санкции: Возможное введение новых санкций со стороны США и ЕС, особенно в контексте обострения ситуации на Украине и диверсий, что негативно скажется на валютном и фондовом рынках.

- Ценовые колебания в сырье: Увеличение добычи нефти в июле по согласованию ОПЕК+ может привести к снижению нефтяных цен, что негативно скажется на российском экспорте и валютном курсе.

- Риски внутренней политики: Недосказанность в решениях ЦБ по ставке, возможные резкие изменения, а также политическая нестабильность могут усиливать волатильность рынков.

4. Инвестиционные идеи

Консервативная инвестиционная идея

Рекомендуется рассматривать покупку облигаций федерального займа с коротким сроком погашения в диапазоне 1-2 лет. Например, ОФЗ с доходностью около 7,5-8%, с учетом предстоящего снижения ставок, что вероятно при замедлении инфляции и снижении рисков. При этом целевая доходность ограничена 8%, что обеспечивает защиту капитала в условиях текущей нестабильности. Такой актив минимизирует риски коррекции и предоставляет стабильный поток дохода, особенно в условиях пониженной волатильности.

Рискованная инвестиционная идея

Потенциал роста у российских компаний энергетического сектора — например, акции «ЛУКОЙЛа» или «Газпрома». После очередного повышения добычи нефти и стабилизации цен, акции могут вырасти на 10-15% в течение полугода, при условии удержания внешней благоприятной конъюнктуры. Однако, данный сценарий связан с риском оострения геополитической ситуации, санкционных мер и ценовых колебаний на нефть. Для минимизации рисков рекомендуется ограничить объем инвестиций 5-7% портфеля и использовать стоп-лосс на 10%.

Данное исследование подготовлено редакцией q-fx.ru. Выражаем благодарность руководству БКС за предоставленную информацию для подготовки этого обзора.

Рекомендации:

- Акции Джетленд Холдинг цена. Прогноз цены Джетленд Холдинг

- Курс доллара к индонезийской рупии в 2025 году: скрытая угроза или шанс разбогатеть?

- Акции МРСК Сибири цена. Прогноз цены МРСК Сибири

- Курс доллара к лари в 2025 году: скрытая угроза или шанс разбогатеть?

- Финансовые рынки на 31 мая 2025: «Роснефть» увеличивает прибыль на фоне пробной добычи нефти

- Прогноз рынка криптовалюты DOG: будущее Dog (Bitcoin)

- Прогноз рынка криптовалюты SERAPH: будущее Seraph

- Прогноз рынка криптовалюты APEX: будущее ApeX

- ЦБ РФ Решит Судьбу Рынка? Обзор Финансовых Рынков на 1 Июня 2025

- Акции Ренессанс Страхование цена. Прогноз цены Ренессанс Страхование

2025-06-02 10:07