Обзор финансовых рынков на 10 июня 2025: Сбербанк на высоте, рубль под давлением

Подготовлено: 10 июня 2025, 16:07

Макроэкономический обзор

- Глобальные тенденции: Мировые рынки демонстрируют смешанные настроения. Инвесторы с осторожностью оценивают итоги торговых переговоров между США и Китаем. В Азии наблюдается разнонаправленная динамика, европейские рынки торгуются вблизи нуля, а фьючерсы на американские индексы показывают смешанную динамику.

- Локальные тенденции: Российский фондовый рынок продолжает снижение, индекс МосБиржи рискует провалиться ниже 2700 пунктов. Однако эксперты считают текущие продажи избыточными и ожидают разворота вверх.

- Влияние инфляции и процентных ставок: Банк России недавно снизил ключевую ставку, но подтвердил, что политика останется жесткой длительное время. Это оказывает сдерживающее влияние на рынок. Высокая ставка также является ключевой причиной сильного курса рубля.

- Дефицит бюджета: Дефицит бюджета России в январе-мае 2025 года составил 3,4 трлн рублей. Доходы федерального бюджета выросли на 3,1% по сравнению с аналогичным периодом 2024 года, а расходы увеличились на 20,7%.

- Госдума одобрила создание единого национального сервиса: Госдума одобрила создание многофункционального российского сервиса по обмену информацией, объединяющего функции мессенджера и государственных сервисов.

Анализ финансовых рынков

- Акции: Российский фондовый рынок снижается, индекс МосБиржи к 15:00 мск снижается на 1,66% до 2719,78 пункта. Акции «Сбера» снижаются, несмотря на хорошую отчетность. Хуже рынка выглядят акции «Норникеля» и «ФосАгро«.

- Облигации: Информация об облигациях в предоставленном дайджесте отсутствует.

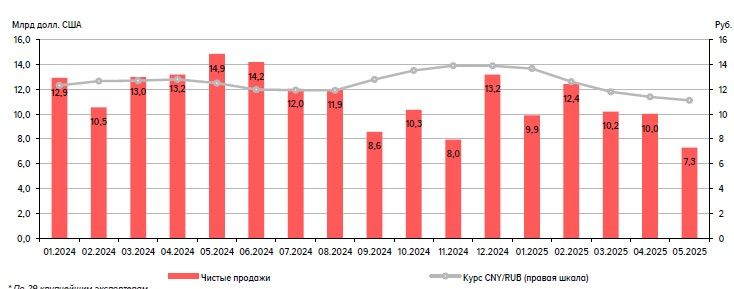

- Валюты: Рубль укрепляется в паре с китайским юанем на 0,64% до 10,89. На межбанковском валютном рынке доллар дешевеет на 0,64% до 78,49 рубля, евро в минусе на 0,57% до 89,74 рубля. ЦБ удерживает курс стабильным на уровне 79,15 руб. за доллар. Высока вероятность ослабления рубля к концу года.

- Сырьё: Нефтяные котировки умеренно подрастают на ожиданиях позитивного исхода торговых переговоров Китая и США. Марка Brent оценивается в $67,84 за баррель (+0,56%), «бочка» Light торгуется по $65,63 за баррель (+0,53%).

- Прогнозы и рекомендации:

- Алексей Антонов («Алор Брокер») полагает, что рынок будет искать момент для разворота вверх, цель роста — район 2920 пунктов по индексу МосБиржи.

- Юлия Голдина («БКС Мир инвестиций») считает, что рублевый индикатор краткосрочно может показать отскок, но после праздников снижение может продолжиться.

- Аналитики «Солида» видят позитивные факторы для рынка в июне, включая ПМЭФ 2025 и новый раунд переговоров России и Украины.

- Евгений Коган успокаивает, что восстановление акций — это вопрос времени.

- Владимир Чернов (Freedom Finance Global) считает акции «ФосАгро» привлекательными для долгосрочных вложений, целевая цена — 7000 руб.

Основные риски

- Геополитические риски: Сохраняется неопределенность в отношении торговых переговоров между США и Китаем. Еврокомиссия может представить «нулевую квоту» на российский газ, что негативно скажется на «Новатэке«.

- Макроэкономические риски: Жесткая денежно-кредитная политика Банка России и возможное ослабление рубля к концу года.

- Санкционные риски: ЕС планирует ввести 18-й пакет санкций против России, что может оказать давление на российские активы.

- Риски отдельных компаний: Акции ДВМП демонстрируют высокую волатильность и не рекомендуются для долгосрочных инвестиций.

Инвестиционные идеи

- Консервативная инвестиционная идея:

- Инвестиция: Облигации федерального займа (ОФЗ) с фиксированным купоном.

- Обоснование: ОФЗ являются надежным инструментом с гарантированным доходом от государства. Снижение ключевой ставки ЦБ может привести к росту цен на ОФЗ.

- Расчеты: Доходность к погашению по ОФЗ составляет около 8-9% годовых. Риски минимальны, так как ОФЗ обеспечены государством.

- Минимизация рисков: Выбор ОФЗ с коротким сроком погашения для снижения процентного риска.

- Рискованная инвестиционная идея:

- Инвестиция: Акции «Новатэка».

- Обоснование: «Новатэк» может стать «ракетой» при смягчении санкций и улучшении геополитической обстановки. Компания наращивает экспорт СПГ в Европу. Оценка компании умеренная (EV/EBITDA всего 3,2х).

- Потенциал роста: При смягчении санкций апсайд может быть большим.

- Риски: Высокая зависимость от геополитики, возможность введения «нулевой квоты» на российский газ в Европе, логистические сложности.

Дисклеймер: Редакция q-fx.ru выражает благодарность руководству ВТБ за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Прогноз рынка криптовалюты PEPE: будущее Pepe

- Акции Джетленд Холдинг цена. Прогноз цены Джетленд Холдинг

- Акции ТГК-1 цена. Прогноз цены ТГК-1

- Акции Пермэнергосбыт цена. Прогноз цены Пермэнергосбыт

- Прогноз рынка криптовалюты CORE: будущее Core

- Прогноз рынка криптовалюты WIF: будущее dogwifhat

- Прогноз рынка криптовалюты MIN: будущее Minswap

- Курс евро к индийской рупии в 2025 году: скрытая угроза или шанс разбогатеть?

- Прогноз рынка криптовалюты SUI: будущее Sui

- Акции Мосэнерго цена. Прогноз цены Мосэнерго

2025-06-10 16:10