Рекордные покупки золота развивающимися странами и ожидаемое снижение ставки ЦБ РФ на 6 июня 2025: что это значит для ваших инвестиций?

💰 Думаешь, крипта – это скучная математика?

Top Crypto подберёт монеты, от которых твой кошелёк будет смеяться, а банковский счет – танцевать!

1. Макроэкономический обзор

Глобальные и российские экономические тенденции

На дату 3 июня 2025 года наблюдается весьма насыщенная событием макроэкономическая картина, в которой мировая экономика продолжает испытывать последствия геополитической неопределенности и внутренней политической динамики. В то же время Россия демонстрирует признаки замедления экономического роста, подтвержденные снижением ВВП в первом квартале текущего года на 1,3% к сравнению с предыдущим, несмотря на относительно стабильные показатели роста в 2024 году.

Мировые центробанки, особенно в развивающихся странах, активизировали закупки золота, видя в нем актив-убежище в условиях геополитической напряженности и валютных рисков. В апреле 2025 года они приобрели 12 тонн золота, что ниже средних показателей за последний год, однако важным является их долгосрочное намерение диверсифицировать резервы, увеличивая долю золота — около 11 тысяч тонн еще нужно приобрести, чтобы достичь уровня развитых стран.

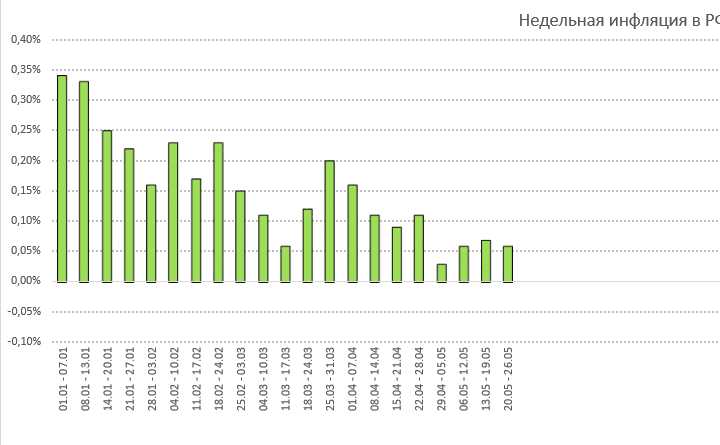

Рынки также отмечают ожидаемое снижение ключевой ставки Банка России 6 июня — большинство аналитиков и рыночных индикаторов предполагают, что регулятор снизит ставку на 100 базисных пунктов, с 21% до 20%, сигнализируя о постепенном смягчении монетарной политики при сохранении жесткого режима. Такой шаг возможен благодаря замедлению инфляции, снижающейся в последние месяцы: апрельский рост потребительских цен снизился до 5-6%, что соответствует замедлению инфляционных процессов, хотя показатели по отдельным товарам и услугам остаются высокими.

Инфляционные риск-роуд-ярды

Несмотря на признаки замедления, сохраняются опасения о возможной инфляционной вспышке, связанной с ростом тарифов и проблемами урожая — в России в этом году наблюдается высокая смертность посевных культур из-за погодных условий. Индексация тарифов на услуги и коммунальные платежи предполагает увеличение цен на 11,9%, что может стимулировать рост потребительских цен во второй половине года.

Особенно важное значение имеет снижение поставок нефти, которое, по данным Bloomberg, привело к двухлетнему минимуму экспорта — в среднем около 3,24 млн баррелей в сутки, что отрицательно влияет на российский экспортный доход, демонстрируя сложность для нефтяных доходов страны в условиях глобальной ценовой турбулентности.

Финансовая и валютная сфера

Банк России снизил официальный курс доллара до 78,86 рублей, что говорит о укреплении рубля в краткосрочной перспективе благодаря стабилизации цен и ожидаемой мягкой монетарной политике. Однако рынок осторожно оценивает вероятность дальнейшего снижения ставки, учитывая риски геополитической напряженности и внутренней инфляционной динамики.

На валютных рынках наблюдается рост спроса на юань и евро, соответствующие курсы снизились, что свидетельствует о тенденциях диверсификации резервных активов на фоне укрепления российского рубля и сниженных ожиданий относительно дальнейшего курса доллара.

Акцент делается на действиях центральных банков: центры развивающихся рынков активно закупают золото — в апреле 2025 года крупнейшими покупателями были Польша, Чехия, Китай, Турция и Казахстан, что подтверждает рост интереса к драгметаллу как к защитному активу в условиях глобальных рисков.

2. Анализ финансовых рынков

Рынок акций

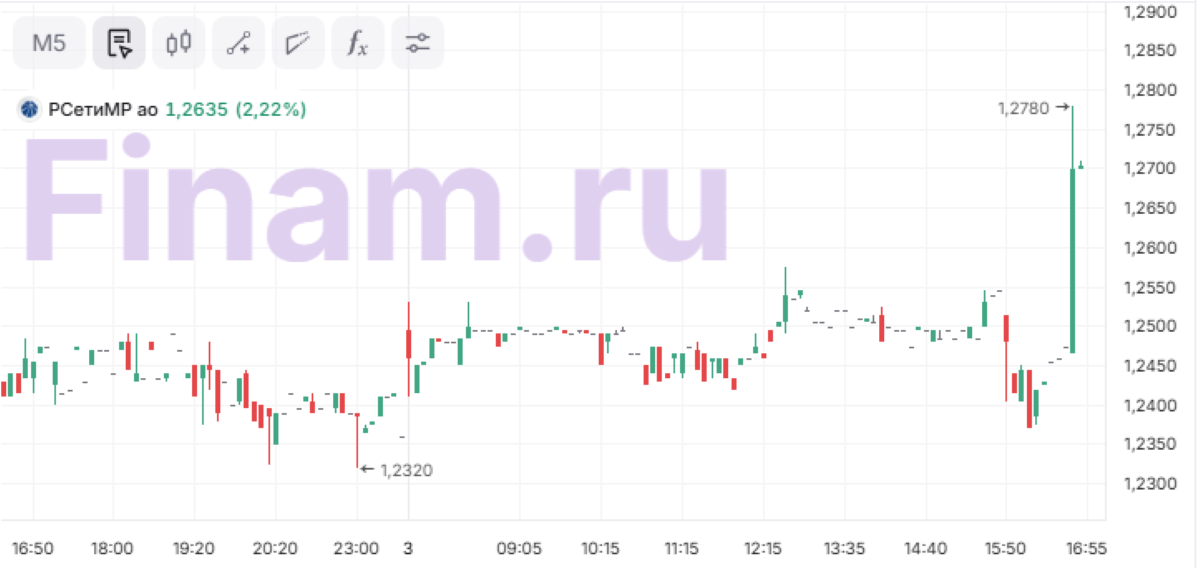

Российский фондовый рынок демонстрирует умеренно позитивную динамику: на 3 июня акции лидеров секторов имеют следующую картину:

- Акции «Селигдара« выросли на 3,7%, достигнув 45,83 руб., несмотря на отсутствие повышения цен на золото и корректировку цен драгметалла. Компания показала рост выручки на 82% в первом квартале, что создает основания для среднесрочных инвестиций — целевая цена по акции до конца 2025 года — 57 руб., благодаря недооцененному EV/EBITDA.

- Акции девелоперов — ПИК (+17%) и Самолет (+8%) — растут на фоне ожиданий снижения ставки ЦБ РФ и расширения льготных ипотечных программ. Однако секторальные проблемы: высокие ставки, снижение спроса и замедление строительства продолжают оставаться вызовами, что делает текущие ростовые движения «спекулятивными». Рынок ждет сигнала снижения ключевой ставки, что может восстановить спрос на новостройки в будущем.

Облигации и валютные инструменты

Налог и краткосрочный взгляд — снижение ставки ЦБ на 100 б.п. теоретически благоприятно скажется на доходности ОФЗ и корпоративных облигаций. Однако текущие доходности остаются выше уровня начала года, что создает привлекательность валютных облигаций, особенно с высокой кредитной надежностью (рейтинги АА-АА).

Рынок ожидает, что снижение ставки до 20-19% уже заложено в ценах, и дальнейшее снижение может укрепить позиции облигаций и валютных активов. При этом кросс-курсы и спреды между российским рублём и валютами развивающихся рынков демонстрируют стабилизацию, что снижает риски сильных валютных колебаний.

Риск-менеджмент и сценарные оценки

Риски негативных сценариев связаны с возможным резким усилением геополитической напряженности, что может вызвать резкое ослабление рубля и рост инфляции. Также сохраняется опасность ускоренного роста стоимости импортных товаров вследствие возможных санкционных мер или ответных торговых действий, что ухудшит инфляционные ожидания и потребует пересмотра монетарных решений.

Текущие прогнозы предполагают, что при отсутствии ухудшения внешних условий и умеренной инфляционной динамике снижение ставки на 6 июня произойдет, однако любой негативный фактор способен замедлить этот процесс или даже привести к его неизменности.

3. Основные риски

- Геополитическая нестабильность. Новые конфликты или обострение текущих противоречий могут привести к обвалу рубля, росту рисков для инвестиций и возможности девальвации до уровней 85-90 рублей за доллар в краткосрочной перспективе.

- Инфляционный сценарий. рост тарифов, погодные потери урожая и санкционные ограничения могут вызвать ускорение цен и снизить эффективность монетарных мер, включая снижение ставки.

- Валютные потоки и отток капитала. В случае повышения процентных ставок в США или европейских странах, российские инвесторы могут начать выводить активы, усиливая давление на рубль и цены на внутренние активы.

- Циклы кредитования. Несмотря на снижение ставок, слабое кредитование и нехватка ликвидности для бизнеса сохраняют риски рецессии и замедления внутреннего спроса.

- Проблемы в агросекторе и инфляционный импульс. Неурожай, рост тарифов и цены на импортированные товары могут стать источником долгосрочной инфляционной динамики.

4. Инвестиционные идеи

Консервативная идея: покупка высоконадежных корпоративных облигаций с высоким рейтингом

На фоне ожидания снижения ставки ЦБ и стабилизации инфляции, инвестирование в облигации крупнейших компаний с высоким кредитным рейтингом — предпочтительный сценарий. Например, государственные флоутеры с рейтингом АА и выше предлагают доходность около 16-17% годовых при низком риске. Такой подход минимизирует риски с точки зрения кредитного дефолта и валютных колебаний, обеспечивая стабильную доходность.

При инвестиции 1 000 000 ₽ в такие облигации ожидаемый доход за год — около 160 000 ₽, что превосходит средние по рынку депозиты с учетом инфляционной динамики и текущих ставок.

Рискованная идея: вложения в перспективные ростовые акции сектора золотодобычи и девелопмента

Рост акций «Селигдара» до целевой цены 57 руб., при текущих 45,83 руб., предполагает потенциал роста около 24%, особенно на фоне увеличения внешнего спроса на золото и геополитической поддержки активов-убежищ. Однако такой сценарий связан с высокой волатильностью, сменой настроений инвесторов и краткосрочной коррекцией цен.

Для сектора девелоперов — потенциальный рост в случае снижения ставки ЦБ, расширения льготных ипотечных программ и восстановления спроса. Но риски — высокая долговая нагрузка, снижение покупательской способности и неопределенность по поводу дальнейшей монетарной политики. Инвесторам стоит рассматривать такие активы через призму высокой спекулятивной составляющей и быть готовыми к коррекционным движениям.

Дисклеймер: Редакция q-fx.ru выражает благодарность руководству Московской биржи за предоставленную информацию, которая стала основой для подготовки данного аналитического обзора. Все оценки и прогнозы являются только экспертными мнениями и не могут служить официальной инвестиционной рекомендацией.

Рекомендации:

- Акции Джетленд Холдинг цена. Прогноз цены Джетленд Холдинг

- Акции МРСК Сибири цена. Прогноз цены МРСК Сибири

- Курс доллара к лари в 2025 году: скрытая угроза или шанс разбогатеть?

- Акции Башнефть цена. Прогноз цены Башнефть

- Прогноз рынка криптовалюты BTC: будущее биткоина

- Финансовые рынки на 31 мая 2025: «Роснефть» увеличивает прибыль на фоне пробной добычи нефти

- Прогноз рынка криптовалюты PEPE: будущее Pepe

- Почему внезапно возник интерес SEC к криптовалюте? Вы не поверите!

- Акции Мосэнерго цена. Прогноз цены Мосэнерго

- Акции ЧМК цена. Прогноз цены ЧМК

2025-06-03 19:15