Финансовые рынки в ожидании ключевого решения ЦБ РФ и геополитических рычагов: обзор пятницы, 18 апреля 2025

Подробный анализ макроэкономической ситуации, финансовых рынков, рисков и инвестиционных идей по состоянию на 18 апреля 2025 года, 13:17 МСК.

🌊 Плывёшь по мелководью, когда можно поймать настоящую криптоволну?

CryptoWave предсказывает тренды с таким юмором, что даже морские звёзды начнут подмигивать!

1. Макроэкономический обзор

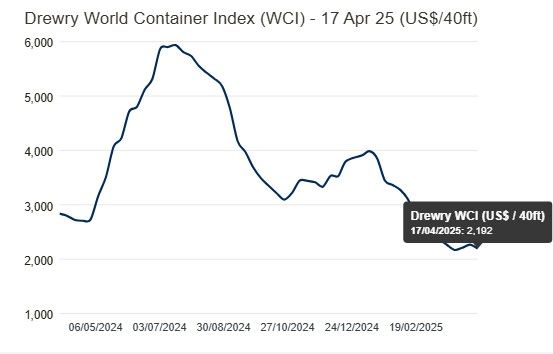

Глобальная экономическая среда на этой неделе демонстрирует заметную неопределённость, обусловленную сочетанием геополитических факторов, ценовой волатильности и монетарной политики крупнейших центробанков. Наступившая Страстная пятница привела к закрытию большинства ведущих фондовых площадок США, Европы и ряда азиатских стран, усилив период затишья на рынках, однако важные события уже накапливаются для следующей недели.

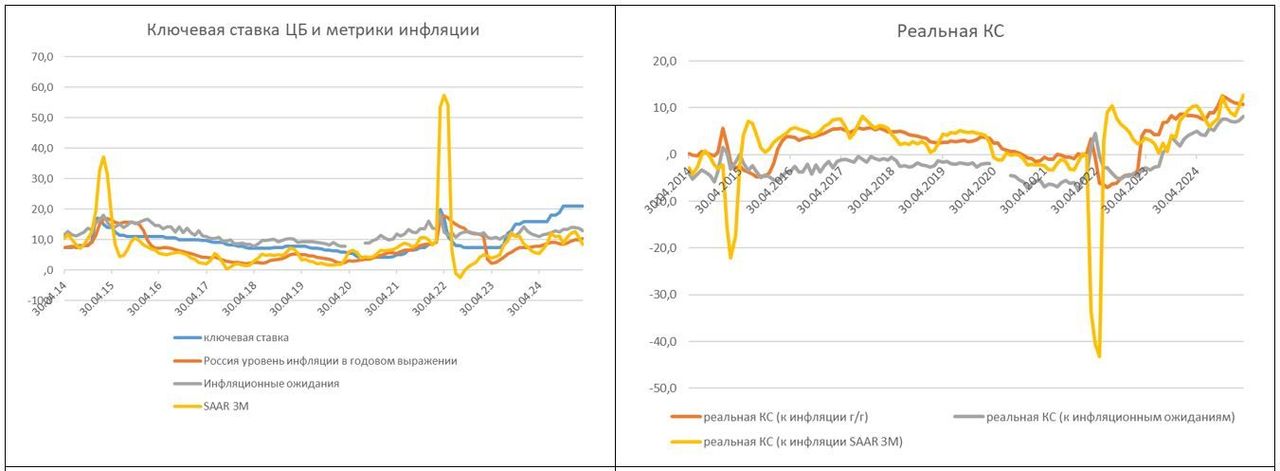

Центральный банк России (ЦБ РФ) готовится к заседанию 25 апреля на фоне смешанной динамики инфляции и валютного курса. Значительное укрепление рубля (на 38% с начала года к доллару), несмотря на падение цен на нефть ниже бюджетного уровня, вместе с сохраняющейся высокой ключевой ставкой в 21% годовых, оказывает дезинфляционное давление, особенно по непродовольственным товарам. Однако инфляционное давление на продовольствие и услуги остаётся существенным с уровнями 9-10% в годовой пересчёте, а инфляционные ожидания населения приостановили снижение и даже немного выросли до 13,1% в апреле.

Учитывая сохраняющиеся внешние риски — торговые войны и санкционные ограничения США — ЦБ пока демонстрирует осторожность. Несмотря на замедление инфляции и признаков «мягкой посадки» экономики, регулятор склонен сохранить ключевую ставку на прежнем уровне с возможным нейтральным или умеренно жестким сигналом. Дополнительный внешний шок может увеличить инфляцию до 13–15%, что потребует ужесточения монетарной политики и чревато рецессией.

Рисунок: Динамика ключевой ставки ЦБ РФ и инфляционных показателей, апрель 2025

В США выступления и действия Федрезерва, а также заявления президента Трампа внесли дополнительный фон неопределенности. ФРС на ближайшее время намерена сохранить ставки на текущем уровне, ожидая ясности в торговой политике и её влияния на инфляцию и рост экономики. Тем временем число заявок на пособия по безработице в США снижается, что отражает напряжённый рынок труда. Розничные продажи продолжают расти, несмотря на высокие процентные ставки и пошлины.

Еврозона после очередного снижения ключевых ставок Европейским Центробанком сохраняет неопределенность из-за торговых войн и рисков замедления роста ВВП. Тем не менее, инфляция там движется к целевому уровню около 2%.

В энергетическом секторе удерживается цена нефти на уровне около $67–70 за баррель Brent. Росту цен способствует напряжённость на Ближнем Востоке и геополитические новости, включая визиты и переговоры между Ираном, Саудовской Аравией и Россией. Однако давление на бюджетные нефтегазовые доходы России сохраняется, учитывая цены ниже заложенных бюджетных ожиданий.

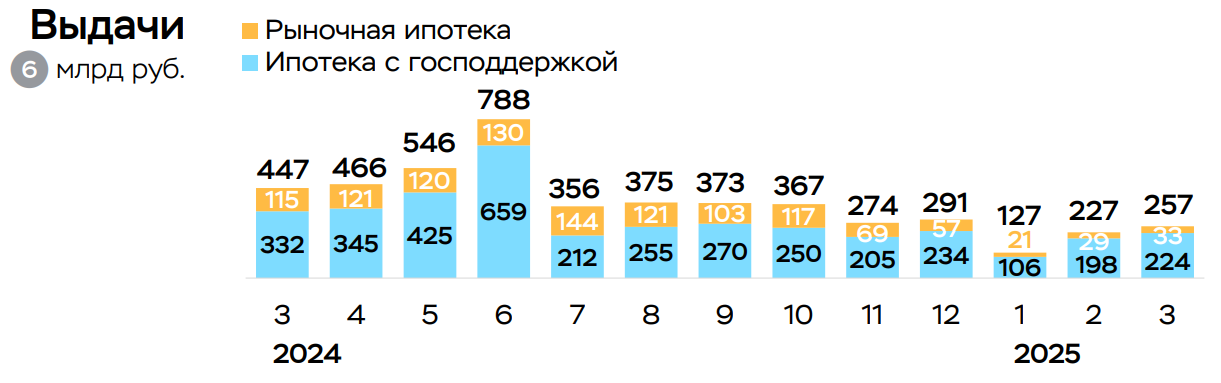

Технический анализ цены нефти Brent. Источник: Finam.ru

В России экономическая активность замедляется: данные PMI показывают первые с октября 2024 года негативные тенденции в производстве, а внутреннее потребление в розничном сегменте сдерживается высокими ставками. В банковском секторе наблюдается рост прибыли на фоне комфортного валютного курса и меньше убытков от переоценки, однако доходы по ценным бумагам резко упали. Ипотечный долг населения достиг 21,8 трлн рублей, при этом ипотечные ставки продолжают оставаться высокими (~28,5% годовых), что ограничивает спрос.

Объем задолженности по ипотеке в России, март 2025, данные Банк России

2. Анализ финансовых рынков

Акции

Российский фондовый рынок пятничным днём демонстрирует слабую активность в условиях пасхальных праздников в США и Европе. Индексы МосБиржи и РТС слегка прибавляют по итогам утренних торгов (+0,1%), но большинство бумаг показывают снижение. Лидерами падения стали привилегированные акции Транснефти (-2,5%), акции Мечела (-2,3%), АФК «Система» (-2,4%) и ММК (-2,4%).

Компания АФК «Система» отчиталась за 2024 год с ростом выручки на 17,8% (1,232 трлн рублей) и EBITDA на 40%. Тем не менее, зафиксирован годовой чистый убыток 11 млрд рублей и рекордно высокий долг холдинга — 315 млрд рублей (+27%), что создает риски невыплаты дивидендов и финансовой устойчивости. Подробный разбор финансов показан ниже в разделе инвестиционных идей.

АФК «Система» отчет за 2024 год: ключевые результаты и активы

На Западе индекс S&P 500 консолидируется около верхней границы диапазона 4840-5500 пунктов, потенциально готовясь к новым драйверам. Волатильность остается сниженной, отдельные корпоративные истории (UnitedHealth, Alcoa, Eli Lilly) создают разнонаправленное влияние.

Акции UnitedHealth подешевели более чем на 22% после низких квартальных результатов и снижения прогноза, вызывая ревизию ожиданий по сектору здравоохранения. В технологическом секторе США заметно разнонаправленное движение: падение Intel, AMD, NVIDIA и Microsoft, с ростом Apple.

Резкое снижение акций UnitedHealth после отчёта Q1 2025

Облигации

В РФ доходности остаются под давлением высокой ключевой ставки и озабоченностью по уровню госдолга и корпоративной задолженности, как у АФК «Система». Рынок ожидает смягчения процентной политики не ранее лета, что ограничивает активность покупателей облигаций.

Валюты

Рубль остается одной из самых сильных валют на фоне укрепления к доллару, который продолжает снижаться на мировом рынке (индекс доллара упал на 1,4% за неделю, достигнув почти двухлетних минимумов — 99,4). Евро и фунт показывают умеренный рост, фунт на полугодичных максимумах — 1,327.

Китайский юань укрепился к доллару и торгуется около 7,295/USD, при этом курс к рублю колеблется на уровне примерно 11,04 с потенциалом опускания ниже 11 рублей.

Сырьё

Нефть марки Brent на торгах поднялась на 2,5% в четверг и улучшила недельный результат до +4,8%, лучшей динамики с начала года. Цены поддерживают геополитические риски: введение новых санкций против Ирана, военные действия в Йемене, визиты официальных лиц для переговоров.

Высокий спрос на кобальт сохраняется на фоне ограничения экспорта из Демократической Республики Конго, что позитивно сказывается на металлургах и компаниях, ориентированных на производство аккумуляторов, включая Норильский никель.

Геополитические новости поддерживают цены на нефть Brent

Золото незначительно скорректировалось (-0,4%), сопутствуя снижению индекса доллара. Текущая техническая ситуация с ценами остаётся стабильно бычьей в среднесрочной перспективе.

Технический график золота, апрель 2025

3. Основные риски

- Монетарные риски: высокие ставки ЦБ РФ и их длительное сохранение могут вызвать значительное охлаждение экономической активности и рост проблем в кредитном секторе; риск резкого повышения инфляции при ослаблении рубля или реализации внешних ценовых шоков.

- Геополитическая неопределённость: обострение торговых войн США и Китая, а также США с Ираном и другие наращивания пошлин способны подорвать мировые торговые связи, повлиять на цены на сырьё и усугубить внешнеэкономический климат для РФ.

- Корпоративные риски: для холдингов и компаний с высоким долгом (АФК «Система», ММК, ТМК) сохранение высокой стоимости заёмных средств и сложности с рефинансированием могут стать причиной ухудшения финансовых показателей, снижая дивидендную привлекательность и инвестиционный рейтинг.

- Валютные риски и волатильность: возможные скачки курса рубля и юаня, а также дальнейшее снижение доллара приведут к неопределённости валютных доходов и затрат компаний, что повлияет на фондовый рынок и инвестиционные потоки.

- Риски связаны с сезонными и техническими факторами: неспособность преодолеть значимые технические уровни сопротивления ключевым индексам (МосБиржи, S&P 500, STOXX 600) может привести к краткосрочной консолидации и ограничению роста.

4. Инвестиционные идеи

Консервативная идея: инвестиции в акции BlackRock (BLK)

Крупнейшая мировая управляющая компания BlackRock отчиталась за первый квартал 2025 года с прибылью на акцию выше ожиданий (+15% г/г), активами под управлением на рекордных уровнях и положительным прогнозом на вторую половину года. Ценовой ориентир по акции — $950, что даёт потенциал роста около 7-10% от текущих уровней (~$870-880).

- Потенциал роста: умеренный, но устойчивый благодаря росту ETF и частных рынков.

- Риски: замедление глобального рынка активов и ужесточение регулирования.

- Рекомендация: держать/покупать с долгосрочным горизонтом, использовать для диверсификации портфеля с низким риском.

Рискованная идея: акции АФК «Система»

АФК «Система» — крупный российский холдинг с широкой диверсификацией, но сейчас подвержен долговым рискам и зависимости от ключевой ставки. Компания демонстрирует рост выручки и EBITDA, однако несёт убытки и накапливает долг (315 млрд рублей). Финансовая устойчивость в среднесрочной перспективе остается под вопросом.

- Потенциал роста: при снижении ключевой ставки и улучшении внешних условий перспективы роста акций могут превысить 30-40%.

- Риски: ухудшение долговой нагрузки, сохранение высоких ставок, возможность невыплаты дивидендов, санкционные ограничения.

- Совет: использовать для спекулятивных инвестиций с ограниченным капиталом и стоп-лоссом, мониторить динамику процентных ставок и геополитики.

Дисклеймер: редакция q-fx.ru выражает благодарность руководству Сбербанка за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Прогноз курса фунта к доллару на 2025

- Прогноз рынка криптовалюты MSOL: будущее Marinade Staked SOL

- Акции РУСАЛ цена. Прогноз цены РУСАЛ

- Акции АЛРОСА цена. Прогноз цены АЛРОСА

- Префы Татнефть цена. Прогноз цены Татнефть

- Акции Фармсинтез цена. Прогноз цены Фармсинтез

- Прогноз курса доллара на 2025

- Возращение величия OKX: сделка на $505M и доля драмы!

- Прогноз курса евро к доллару на 2025

- Прогноз курса евро к бату на 2025

2025-04-18 13:18