Финансовый Отчёт: Торговая Война США-Китай и Российский Рынок – 11 апреля 2025

Актуальность: Пятница, 11 апреля 2025, 16:06 МСК

1. Макроэкономический Обзор

Мировая экономика находится в состоянии повышенной неопределённости, обусловленной эскалацией торгового противостояния между США и Китаем. Влияние этой конфронтации ощущается на всех финансовых рынках, от фондовых индексов до валютных курсов. Рост инфляции, вызванный торговыми войнами, беспокоит Федеральную резервную систему (ФРС) США, которая может отложить смягчение денежно-кредитной политики.

💰 Думаешь, крипта – это скучная математика?

Top Crypto подберёт монеты, от которых твой кошелёк будет смеяться, а банковский счет – танцевать!

В США индекс потребительских цен (CPI) за март показал снижение на 0,1% м/м благодаря снижению цен на энергоресурсы, что немного успокоило рынки. Базовый CPI также вырос на 0,1% м/м, а в годовом выражении базовая инфляция замедлилась до 2,8%, впервые с апреля 2021 года опустившись ниже 3%. Однако, эти данные пока не отражают влияния импортных тарифов, которые могут ускорить инфляцию в будущем.

Влияние торговой политики США на экономику становится все более очевидным. Отсрочка введения повышенных ввозных пошлин для большинства торговых партнеров принесла кратковременное облегчение, однако сохраняющиеся тарифы и напряженность в отношениях с Китаем продолжают оказывать давление на потребительские расходы и бизнес-инвестиции. Администрация Трампа продвигает инициативу по делистингу китайских компаний с американских бирж, что усиливает опасения инвесторов.

Российская экономика демонстрирует признаки восстановления, но остаётся уязвимой к внешним факторам. С одной стороны, высокие продажи валюты Центральным банком поддерживают рубль, с другой — низкие цены на нефть и возможное ужесточение санкций оказывают негативное влияние на экспортёров. Специальный посланник президента США Стив Уиткофф посетил Россию для встречи с президентом Путиным, что вселяет надежду на улучшение отношений между странами и возможное снятие санкций с российских компаний.

2. Анализ Финансовых Рынков

Акции

Американский рынок акций переживает период высокой волатильности. S&P 500 упал на 3,46% 10 апреля, отреагировав на опасения по поводу торговой войны и перспектив экономического роста. «Медвежий» тренд сохраняется, и наиболее вероятным сценарием является консолидация в широком диапазоне 5100–5450 пунктов.

Акции технологических компаний и производителей полупроводников оказались под особым давлением. Акции CarMax (KMX) упали из-за разочаровывающих финансовых результатов, а котировки QuantumScape (QS) снизились после пересмотра рекомендаций аналитиками UBS. Goldman Sachs понизил рекомендацию по акциям Ford Motor (F) из-за сложной циклической динамики и роста международной конкуренции.

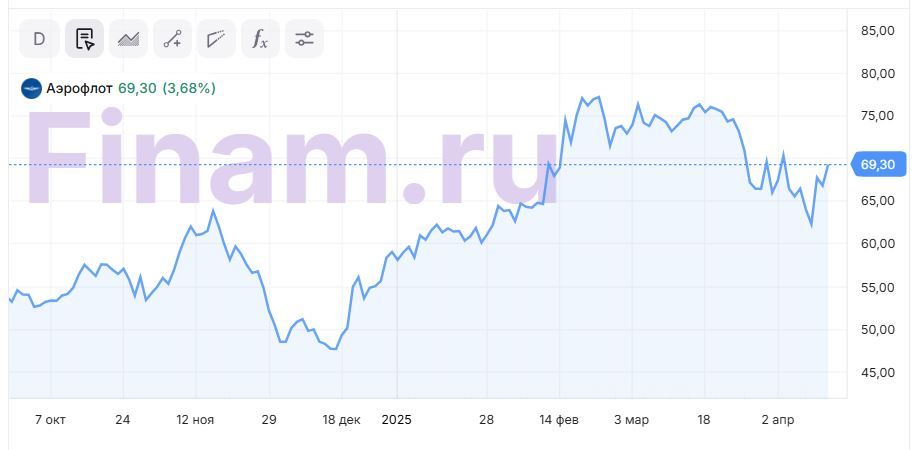

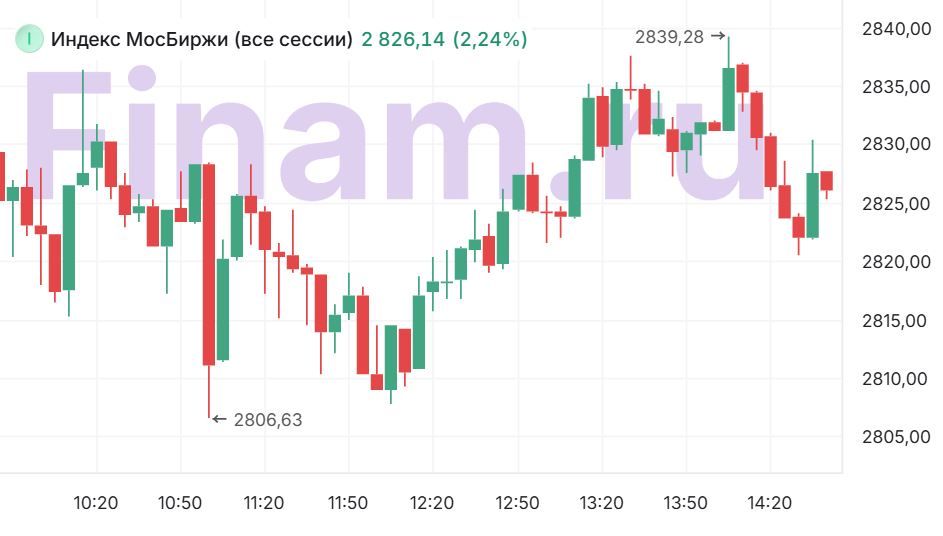

Российский рынок акций демонстрирует отскок после двух недель падения. Индекс МосБиржи вырос на 2,24% до 2826,14 пункта. Акции «Аэрофлота» вышли в лидеры роста на фоне надежд на возобновление прямого авиасообщения с США и снятие санкций. Однако, аналитики предупреждают о рисках, связанных с низкими ценами на нефть и возможным ужесточением санкций. Акции девелопера «Самолет» растут на новостях о планах по IPO дочерней компании «Самолет Плюс».

Аналитики «Финама» считают, что «три фундаментально интересные бумаги» на российском рынке – это Группа Позитив, МТС и Татнефть. Группа Позитив имеет потенциал роста в 2-3 раза за год благодаря росту рынка кибербезопасности. МТС привлекательна высокой дивидендной доходностью и наличием диверсифицированной выручки. Татнефть радует акционеров щедрыми дивидендами.

Облигации

Доходности трежерис демонстрируют смешанную динамику с увеличением наклона кривой. ФРС может отложить смягчение денежно-кредитной политики из-за опасений по поводу инфляции, что может оказать давление на цены облигаций.

Валюты

Рубль укрепляется благодаря высоким продажам валюты Центральным банком. В паре с китайским юанем рубль растет на 1,01% — до 11,41. Ближайший фьючерс на курс доллара (Si) в моменте в минусе на 0,97 — до 88,26 рубля за доллар.

Сырьё

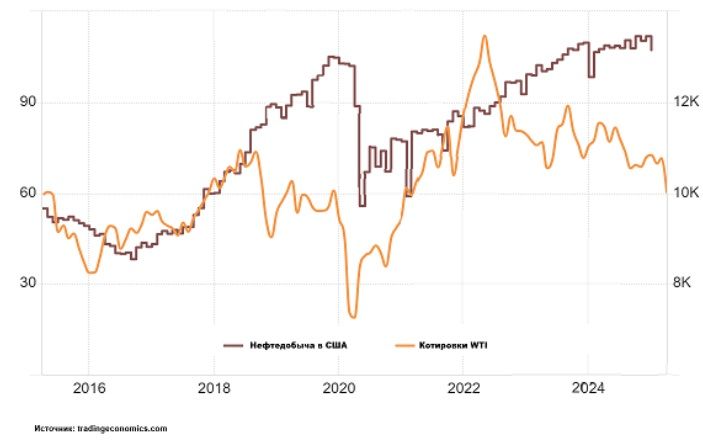

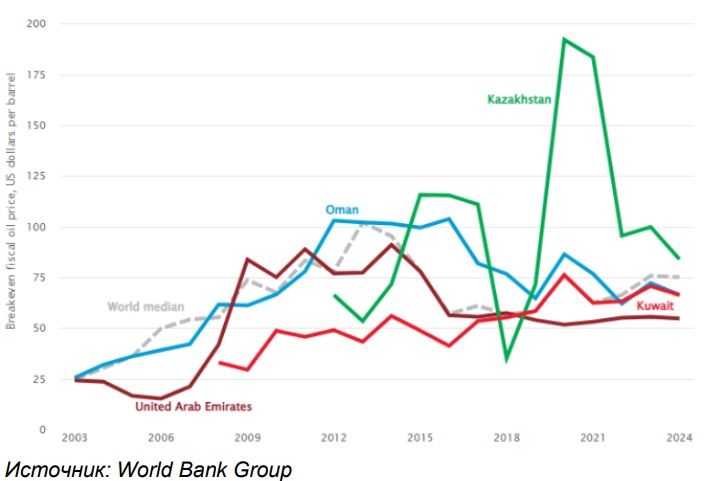

Цены на нефть остаются под давлением из-за опасений по поводу слабого роста спроса и увеличения предложения. Марка Brent оценивается в $63,44 за баррель (+0,17%), «бочка» Light торгуется по $60,19 за баррель (+0,2%). Аналитики «Финама» полагают, что у рынка нефти есть шансы закрыть текущую неделю в плюсе, и целью может стать уровень $67,3/б.

Аналитики считают, что текущий спад в нефти открывает возможности для наращивания позиций в акциях нефтедобывающих компаний. В долгосрочной перспективе ожидается рост цен на нефть из-за увеличения численности населения Земли и опережающих темпов экономического роста в странах Азии.

3. Основные Риски

Ключевые риски для финансовых рынков включают:

- Эскалация торговой войны между США и Китаем, которая может привести к замедлению экономического роста и росту инфляции.

- Ужесточение денежно-кредитной политики ФРС, что может негативно повлиять на рынок акций и облигаций.

- Падение цен на нефть, которое может оказать давление на российскую экономику и акции нефтедобывающих компаний.

- Усиление геополитической напряженности, в частности, обострение конфликта на Украине и возможные новые санкции против России.

- Разочарование инвесторов в вопросе снятия санкций с «Аэрофлота», которое может вызвать распродажи в акциях компании.

4. Инвестиционные Идеи

Консервативная Инвестиционная Идея

Высокодоходные банковские депозиты: В условиях высокой ключевой ставки и нестабильности на финансовых рынках, размещение средств на банковских депозитах является консервативной инвестиционной стратегией. Доходность по депозитам может достигать 15-17% годовых, что позволяет защитить капитал от инфляции и получить стабильный доход. Риск минимален, так как вклады застрахованы государством.

Детальные расчёты: При вложении 1 000 000 рублей под 16% годовых, через год вы получите 1 160 000 рублей. За вычетом налога на доход (13%), чистая прибыль составит 139 200 рублей.

Рискованная Инвестиционная Идея

Акции Группы Позитив: Компания является единственным публичным игроком в сегменте кибербезопасности на Московской бирже. Рынок кибербезопасности сохраняет потенциал роста на 24% ежегодно до 2027 года. Аналитики прогнозируют рост акций компании в 2-3 раза за год.

Риски: Высокая ключевая ставка может заставить клиентов Позитива урезать бюджеты на кибербезопасность. Компания решила не вознаграждать акционеров за 2024 год и потратить деньги на развитие бизнеса и новые продукты. В случае ухудшения геополитической ситуации или снижения интереса инвесторов к рынку кибербезопасности, акции компании могут существенно подешеветь.

Дисклеймер: Редакция q-fx.ru выражает благодарность руководству Т-банка за предоставленную информацию для подготовки данного обзора. Данный отчет носит информационный характер и не является инвестиционной рекомендацией. Инвестиции связаны с риском потери капитала.

Рекомендации:

- Прогноз курса фунта к доллару на 2025

- Прогноз рынка криптовалюты MSOL: будущее Marinade Staked SOL

- Акции РУСАЛ цена. Прогноз цены РУСАЛ

- Акции АЛРОСА цена. Прогноз цены АЛРОСА

- Префы Татнефть цена. Прогноз цены Татнефть

- Прогноз курса доллара на 2025

- Акции Фармсинтез цена. Прогноз цены Фармсинтез

- Акции Объединенная авиастроительная корпорация цена. Прогноз цены Объединенная авиастроительная корпорация

- Прогноз курса евро к доллару на 2025

- Прогноз курса доллара к лари на 2025

2025-04-11 16:07